Как рассчитать кадастровую стоимость объекта. Проведение государственной кадастровой оценки объектов недвижимости оценщиком.

Понятие этой величины и её правовой статус указаны в Земельном Кодексе нашей страны. Узнать эту величину можно по номеру, закреплённому за объектом.

Что это?

Стоимость любого объекта по кадастру,от квартиры до участка земли – это расчётная величина, которая показывает стоимость объекта для государства.

Эта величина используется государственными и муниципальными органами в случае выкупа объекта у гражданина. Также от неё отталкиваются при расчёте земельного налога для граждан и юридических лиц.

Стоимость указывается в кадастровом паспорте на объект недвижимости. Каждые 5 лет государство проводит переоценку, и эта данная величина может колебаться в зависимости от многих факторов.

Порядок определения

«Государственная» цена любой недвижимости определяется по нормам ЗК РФ и Федерального закона от 29. 07. 1998 года .

Она зависит от:

- средней цены на рынке по аналогичным объектам;

- места расположения;

- времени постройки и износа здания, если речь идёт о помещении;

- назначения земель и качества почвы, если речь идёт о земельном участке;

- уровня экономического развития территории;

- наличия или отсутствия инженерных коммуникаций;

- других факторов, которые влияют на колебание стоимости объекта.

Расчет

Алгоритм расчёта этой величины для каждого конкретного объекта достаточно сложен. Он зависит от ряда факторов и определяется оценщиками в конкретном муниципальном образовании.

Чаще всего, для расчёта используют удельный показатель кадастровой стоимости на 1 кв. м.

Этот показатель равен 200-стократной ставке налога на землю или имущество, которая установлена в данном регионе.

Этот показатель нужно умножить на площадь участка или другого объекта недвижимости. Полученная величина и будет являться кадастровой стоимостью.

Переоценку необходимо проводить каждые 5 лет.

Кадастровая стоимость

В зависимости от данной величины рассчитывается налог на землю и на имущество. Физическим лицам проще – им уведомления с уже рассчитанной суммой налога присылают из налоговой инспекции.

Юридические же ли лица рассчитывают сумму налога к уплате самостоятельно.

Для этого они должны достоверно знать кадастровую стоимость принадлежащего им на праве собственности объекта недвижимости.

Квартиры

Это условная величина, которая указывается в регистрирующих документах. Она необходима для расчёта налога на имущество.

Стоит понимать, что кадастровая стоимость квартиры и её рыночная стоимость – это 2 разных понятия. Зачастую, кадастровая намного ниже рыночной.

Эта величина определяется с учётом следующих факторов:

- Средняя стоимость 1 кв. м жилья в данном муниципальном образовании и районе.

- Время создания дома, где располагается квартира, и степень его износа. Чем старше дом, чем больше его износ, тем ниже стоимость квартиры согласно оценке.

- Размещение квартиры в пространстве. Здесь учитывается район, развитость инфраструктуры, удалённость от районного центра или другого крупного муниципального образования, степень экономического развития района и местности, где находится дом, «удачность» расположения самого дома, этаж и прочее.

- Общая площадь квартиры.

Земельного участка

Для участка земли кадастровая стоимость также является условной расчётной величиной. Она необходима для расчёта земельного налога.

Определяется она органами Росреестра с учётом следующих факторов:

- Назначение земель.

- Общая площадь участка.

- Экономическая ситуация в районе расположения.

- Наличие или отсутствие инженерных коммуникаций.

- Состояние почвы.

- Другие факторы, которые могут меняться в зависимости от района расположения земель.

Дома

Кадастровая стоимость дома необходима для расчёта налога на имущество, а также от неё зависит размер компенсации, который будет выплачен собственникам в случае изъятия дома и участка земли для государственных нужд.

Эта величина зависит от нескольких факторов:

- Назначение земли, на которой стоит дом.

- Экономическая развитость района.

- Отсутствие или наличие инженерных коммуникаций в доме.

- Время его постройки и степень износа.

- Материал, из которого он построен.

- Другие факторы.

Другого объекта недвижимости

«Государственная» стоимость любой недвижимости определяется органами Росреестра и зависит от всех вышеуказанных факторов.

Эту величину используют:

- для выкупа земель и объектов недвижимости для государственных и федеральных целей;

- для расчёта налога на землю и имущество.

Как узнать?

Собственник всегда может узнать стоимость по Росреестру, принадлежащего ему объекта недвижимости.

Для этого существует несколько способов.

Способы

Для того чтобы получить и узнать, сколько «по государственному» стоит объект недвижимости или участок земли, можно воспользоваться одним из способов:

- лично посетить кадастровую палату;

- в кадастровом паспорте;

- с помощью Федеральной службы государственной регистрации, и картографии, то есть Росреестра.

При личном обращении в кадастровую палату, необходимо:

- сделать письменный запрос по установленной форме;

- сдать пакет документов;

- получить на руки расписку от специалиста о том, что он принял документы для обработки.

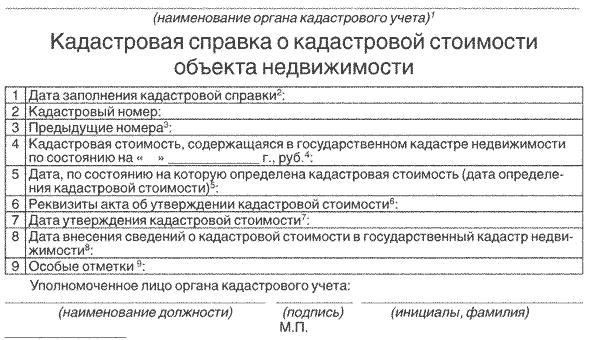

Примерно через 10 дней справка будет готова. Это официальный документ.

Если у собственника есть «свежий» (выданный после 2012 года) кадастровый паспорт, то узнать стоимость своего имущества можно в этом документе.

Можно посетить официальный сайт Росреестра. Для этого не требуется дополнительная регистрация пользователя.

Система даёт подробные подсказки пользователю, поэтому поиск нужно информации не займёт много времени. Пользователь должен заполнить все обязательные поля, указав сведения об объекте недвижимости или участке.

Получить готовый документ можно в электронном виде, можно с помощью «Почты России», а можно заказать его получение в отделе Росреестра по месту нахождения объекта.

Порядок действий

При личном посещении Росреестра необходимо соблюсти порядок действий.

Необходимые документы

В пакет документов входит:

- заявление;

- документы, подтверждающие право владения данным объектом;

- паспорт заявителя;

- квитанцию об оплате пошлины.

Снижение

Снижение кадастровой стоимости на объект недвижимости необходимо для того, чтобы снизить налоговое бремя.

С 2015 года сумма налога на помещения и землю рассчитывается от кадастровой стоимости не только для юридических лиц, но и для граждан.

Чтобы снизить эту стоимость на тот или иной объект недвижимости, необходимо:

- провести независимую ;

- получить отчёт об оценке;

- написать заявление на снижение стоимости в территориальный орган Росреестра;

- собрать и сдать все необходимые документы.

Весь пакет документов, включая отчёт независимого оценщика, отправляется в комиссию по кадастровой оценке при отделе Росреестра.

На рассмотрение заявления отводится 1 месяц. О результатах заявителя уведомляют письменно.

Оспаривание

Если заявителя не устраивает решение комиссии, он имеет право подать в суд на оспаривание кадастровой стоимости.

Такие дела рассматривает районный или городской суд (для физических лиц), или арбитражный (для юридических лиц) по месту нахождения объекта.

Получение справки

Так как государство постоянно проводит переоценку кадастровой стоимости объектов недвижимости, то уже готовые кадастровые паспорта постепенно утрачивают свою достоверность.

Это не говорит о том, что каждые 5 лет нужно переделывать документ. Достаточно запросить в Росреестре справку об изменении стоимости объекта.

Услуга эта бесплатная. Просто нужно написать заявление и указать кадастровый номер.

Кадастровая стоимость есть только у тех объектов недвижимости, которые состоят на учёте. Если этого ещё не сделано, то государство рекомендует поторопиться с постановкой на учёт.

С 2015 года по все стране постепенно вводят расчёт налога на имущество и землю в зависимости от кадастровой стоимости.

На видео о цене объектов недвижимости

Жилищные вопросы, оплата тех или иных коммунальных платежей, стоимость дома или квартиры — это самые популярные проблемы в наше время. И многие из них можно было бы решить гораздо быстрее и без лишних затрат, сил, если бы каждый житель страны был более осведомлен о сущности всех этих вопросов. Тогда не пришлось бы переплачивать за помощь определённых экспертов и за судебные издержки. Поэтому каждый, кто хочет быть уверенным в законности или не хочет платить за услуги, стоимость которых необоснованна, должен ознакомиться со всеми сведениями, которые можно найти даже в интернете.

Вы можете узнать кадастровую стоимость дома по адресу или номеру онлайн и абсолютно бесплатно, используя виджет ниже. Введите адрес в поле поиска и получите информацию об объекте, в том числе и кадастровую стоимость. Для этого выберите объект и перейдите на вкладку «Подробности».

Несмотря на то, что данный виджет используется для заказа платной выписки из ЕГРН, перед заказом вы можете совершенно бесплатно узнать кадастровую стоимость объекта.

Сэкономьте ваше время и нервы. и в течение 5 минут получите бесплатную консультацию профессионального юриста.

Кадастровый паспорт и кадастровая стоимость

Помимо таких документов, как свидетельство на право собственности, каждый владелец различных объектов недвижимости, будь то квартира, дом или земля, должен иметь у себя кадастровый паспорт. Он выглядит так же, как и наш с вами, потому что содержит важнейшую и полную информацию о доме, вплоть до его точных координат. Этот документ подтверждает законность размещения в определённом месте и указывает, что дом или квартира официально зарегистрирована в Росреестре. Так же в этом паспорте вы сможете найти сведения о дома.

Кадастровая стоимость — это стоимость, в которую независимые государственные эксперты оценивают ваш дом или другой объект.

Сами оценщики независимы и отбираются во время конкурса представителями органов местного самоуправления. После этого начинается сама процедура оценки, которая происходит по методам, которые изберут эксперты. По итогу, заполненные документы передаются на утверждение в те же органы управления. Оспорить вы их можете только в нескольких случаях и только в срок до трех месяцев.

Вся процедура регулируется особым законом Российской Федерации и проходит под руководством комиссии из Росреестра. Это достаточно долгий процесс, на который может уйти много времени и денег.

Но результат стоит того, ведь тогда стоимость вашего дома будет пересмотрена, а соответственно вы можете получить сумму налога гораздо меньшую, чем была до этого.

Если говорить о самом налоге, то суть в том, что теперь кадастровая стоимость приравнена к рыночной. А расчет на землю исходит из кадастровой стоимости земли, а на имущество из инвентаризационной, которая при этом значительно меньше. Хотя платить вы будете единую сумму, а не две. Такая нагрузка непосильна для многих, особенно для владельцев нескольких помещений. Поэтому так популярна практика судебных разбирательств.

Сама кадастровая переоценка происходит не чаще, чем раз в три года и не позднее чем раз в пять лет. Поэтому если вы считаете сумму необоснованной, то вам нужно срочно подавать жалобу и начинать процесс изменения. В ином же случае ждать около трех лет.

Из чего определяется кадастровая стоимость

Если говорить о жилом доме, то есть несколько способов расчета его стоимости. И каждый человек может выбрать, какой ему удобнее.

Во-первых, вы можете воспользоваться услугами официального сайта Росреестра. Когда вы на него зайдете и перейдете в раздел сервисы, увидите то, что искали. Там в первую строку нужно вписать «ГКН», а во вторую адрес объекта недвижимости. После этого пройдет несколько секунд, и вы увидите ту информацию, которая имеется на данном ресурсе, в том числе и расчёт цены дома. Но как отмечает большинство пользователей, эти сведения либо неполные, либо устаревшие. Поэтому этот способ подойдет, только если вы хотите узнать что- то для себя, при чем в общем ключе. Хотя вы даже сможете распечатать то немногое, что найдете. Для более подробных сведений придется воспользоваться услугами кадастровой палаты.

Во-первых, вы можете воспользоваться услугами официального сайта Росреестра. Когда вы на него зайдете и перейдете в раздел сервисы, увидите то, что искали. Там в первую строку нужно вписать «ГКН», а во вторую адрес объекта недвижимости. После этого пройдет несколько секунд, и вы увидите ту информацию, которая имеется на данном ресурсе, в том числе и расчёт цены дома. Но как отмечает большинство пользователей, эти сведения либо неполные, либо устаревшие. Поэтому этот способ подойдет, только если вы хотите узнать что- то для себя, при чем в общем ключе. Хотя вы даже сможете распечатать то немногое, что найдете. Для более подробных сведений придется воспользоваться услугами кадастровой палаты.

Во-вторых, самый проверенный способ – это личное посещение кадастровой палаты. Это займет больше вашего времени и небольших материальных затрат, в итоге вы останетесь довольны. Вам нужно будет прийти в одну из служб Росреестра с документами, удостоверяющими права собственности, заполнить несколько бланков и заявлений, а так же оплатить всю процедуру. После этого через 5-7 дней вы получите , причем это уже официальный заверенный документ, который станет ярким доказательством при надобности.

А для тех, у кого нет времени на выполнение всех этих операций, существует специальный ресурс, который позволяет заказывать справку о стоимости в интернете. При этом вы ее так же получаете в течение 10 дней, но только на электронную почту. Но при этом вы обязательно должны являться собственником. Еще одним удобным вариантом может стать возможность подачи заявки на посещение службы в онлайн режиме. Это предполагает собой то, что вы сообщаете цель визита, а вам отвечают когда и во сколько вас примут. Вам остается дождаться ответа, затем придти со всеми документами в назначенное место. При этом вам не придется проводить кучу времени в очередях. Этот способ сейчас очень распространен среди населения и работников специализированных служб. Потому что исключает лишние неудобства.

В-третьих, вы можете узнать нужную вам информацию из кадастрового паспорта. Здесь уже можно пойти двумя путями. Если он у вас есть в бумажном виде, то вы просто туда загляните и увидите все, что ищете. Но если его нет, то не беда — вы можете просмотреть его интернет версию онлайн. Для этого вам так же понадобится сайт Росреестра. Там так же после заполнения всех нужных полей, вы увидите полный набор информации и вашем доме, даже тот как можно рассчитать стоимость самому. При желании вы сможете заказать этот паспорт. Процедура похожа на стандартную, когда требуется ваше присутствие, только при этом вы сидите дома за компьютером.

Большинство экспертов все таки советует лично приходит и оформлять все документы. Потому что часто бывают ситуации, когда на сервисах неполадки, и ваш запрос может просто не дойти, хотя при этом деньги вы уже заплатите. Тогда очень долго искать виноватых и проделывать все заново. Поэтому, во избежание таких неприятных происшествий, сразу обращайтесь в кадастровую палату, которая максимально быстро решит ваш вопрос и сделает расчет о стоимости дома.

Как видите, все варианты достаточно просты, но потребуют от вас внимания и немного вашего времени.

Так же важно, чтобы вы прошли все ступени подачи, оформления и расчета. Чтобы все было правильно заполнено и подано в сроки.

Иначе мороки не оберетесь. Зато после, когда у вас на руках будет полный пакет всех документов, которые могут понадобиться в любой момент и решат большое количество проблем связанных с недвижимостью. Задумайтесь, нужны ли вам проблемы в будущем, если их можно предотвратить сейчас, проделав при этом несколько простых действий. А так же всегда интересуйтесь и изучайте все нововведения, которые каким-либо образом касаются обустройства вашей жизни. И тогда вы сами сможете рассчитать не только сумму или квартиру, а другие суммы налогов, которыми вас облагает государство.

Иначе мороки не оберетесь. Зато после, когда у вас на руках будет полный пакет всех документов, которые могут понадобиться в любой момент и решат большое количество проблем связанных с недвижимостью. Задумайтесь, нужны ли вам проблемы в будущем, если их можно предотвратить сейчас, проделав при этом несколько простых действий. А так же всегда интересуйтесь и изучайте все нововведения, которые каким-либо образом касаются обустройства вашей жизни. И тогда вы сами сможете рассчитать не только сумму или квартиру, а другие суммы налогов, которыми вас облагает государство.

Информация в данной статье предоставлена для ознакомления.

Мы рекомендуем Вам к нашему юристу.

Редакция "РБК-Недвижимости" составила инструкцию, как рассчитать новый налог на имущество, в том числе и для москвичей.

Фото: depositphotos.com/andrei_77

В России принят новый налог на имущество. Согласно закону муниципалитеты и города федерального значения могут устанавливать налог на недвижимость для физических лиц.

Суть нового налога: в качестве налогооблагаемой базы теперь будет применяться кадастровая стоимость квартиры, рассчитываемая независимыми оценщиками по заказу исполнительных органов субъектов РФ. Земельный налог при этом сохраняется.

Департамент экономической политики и развития города Москвы представил в четверг интернет-калькулятор для расчета ориентировочной суммы налога на имущество физических лиц по кадастровой стоимости. Цель - помочь владельцу недвижимости в столице рассчитать примерный размер налога на принадлежащее ему на правах собственности имущество.

Когда платить?

Новый закон вступит в силу с 1 января 2015г., однако предусмотрен пятилетний переходный период для регионов, в течение которого сумма налога будет повышаться на 20% в год. Уплата налога на имущество граждан от кадастровой стоимости начнется с 2016г., а полную сумму россияне начнут платить с 2020г.

Налог рассчитывается для всего объекта, а владельцы платят в зависимости от их доли. Москвичи уже сейчас могут рассчитать, сколько им придется платить по налогу на имущество. Для этого департамент экономической политики и развития города создал налоговый калькулятор.

* Инвентаризационную стоимость каждый владелец видит сейчас в платежке по нынешнему налогу, а также в документах на объект недвижимости. Эта стоимость нужна для расчета разницы между текущим налогом (с инвентаризационной стоимости) и тем, что граждане будут уплачивать со второй половины 2016г. Россияне до 2020г. будут платить разницу между этими величинами.

Остальные граждане России могут также рассчитать, сколько им придется платить по новому налогу. Для этого на портале Росреестра можно запросить данные о кадастровой оценке стоимости квартиры или дома.

Москвичи-собственники также могут самостоятельно рассчитать свои платежи. Ставки по налогу были приняты 14 октября 2014г.

В отношении гаражей и машино-мест, а также прочих объектов недвижимости ставки 0,1% и 0,5% соответственно.

В отношении гаражей и машино-мест, а также прочих объектов недвижимости ставки 0,1% и 0,5% соответственно.

За объекты незавершенного строительства (если проектируемым назначением таких объектов является жилой дом) придется платить 0,3%. Такая же ставка в 2,0% предусмотрена в отношении объектов коммерческой недвижимости (офисы, объекты торговли, общепита и т. п.).

Законом предусмотрен налоговый вычет в размере 20 кв. м для квартир, 10 кв. м для комнат и 50 кв. м. для объектов индивидуального жилищного строительства. То есть если у вас квартира площадью 54 кв. м, то налогом будет облагаться только 34 кв. м.

Как повлияет на рынок недвижимости

Новый налог на недвижимость в большей мере скажется на владельцах дорогой недвижимости. Как ранее писала "РБК-Недвижимость", для большинства рядовых граждан, владеющих квартирами экономкласса, налоговое бремя возрастет несущественно. Однако для владельцев квартир экономкласса в центре Москвы изменения налоговой политики повлияют в большей степени. Все зависит от коэффициента (смотрите расчеты ниже).

Во многих случаях сумма налога вырастет более чем в 10 раз и даже для скромных "однушек" и "двушек" в нецентральных районах составит 5-7 тыс. руб. в год. В Москве может начаться переселение малообеспеченных граждан из центра на окраины с целью сокращения налогового бремени. В будущем люди станут более прагматично подходить к выбору квартиры и учитывать, какую им придется нести налоговую нагрузку.

Кадастровая стоимость

Сейчас, по данным правительства Москвы, кадастровая стоимость ниже рыночной на 15-20%. Однако, по мнению экспертов, в ближайшем будущем механизмы ее оценки будут отлажены и она приблизится к рыночной.

Специалисты аналитического агентства RWAY отмечают, что разница между кадастровой и рыночной стоимостью тем больше, чем дороже квартира. Для некоторых элитных объектов Москвы кадастровая стоимость может быть ниже рыночной более чем на 80%.

Также важно отметить, что инвентаризационная стоимость новостроек сегодня максимально приближена к рыночной, поэтому и увеличение налога там будет минимальным.

Расчет величины налога на основании кадастровой стоимости для разных типов квартир в Москве

| адрес | тип дома | площадь, кв. м | кадастровая стоимость, млн руб. | ПРИМЕРНАЯ РЫНОЧНАЯ СТОИМОСТЬ, МЛН РУБ. | РАЗНИЦА МЕЖДУ РЫНОЧНОЙ И КАДАСТРОВОЙ СТОИМОСТЬЮ, % |

СУММА НАЛОГА С УЧЕТОМ НАЛОГОВОГО ВЫЧЕТА (20 КВ. М), РУБ. |

|

|---|---|---|---|---|---|---|---|

| Ленинский пр., д. 67 |

сталинский | 56 | 9,4 | 14,7 | 36% | 0,10 | 6 031 |

| ул. Тверская, д. 15 | сталинский | 88 | 19,8 | 28,9 | 31% | 0,15 | 22 927 |

| ул. Большая Грузинская, д. 37 | монолит | 123 | 35,9 | 77,4 | 54% | 0,20 | 60 154 |

| ул. Остоженка, д. 25 |

современный кирпич | 206,2 | 62,7 | 206,2 | 70% | 0,30 | 171 000 |

| Молочный пер., д. 1 |

современный кирпич | 277 | 86,6 | 806,5 | 89% | 0,30 | 241 042 |

Как снизить налог на имущество?

У каждого гражданина будет право обжаловать оценку кадастровой стоимости. В случае несогласия с оценкой собственники недвижимого имущества могут ее оспорить как в судебном, так и в досудебном порядке. Досудебный порядок подразумевает подачу заявления о пересмотре кадастровой стоимости в Комиссию Росреестра по рассмотрению споров о результатах определения кадастровой стоимости. Такое заявление можно подать в комиссию не позднее шести месяцев от даты внесения сведений в государственный кадастр недвижимости. Если же этот срок пропущен, необходимо обратиться в суд с иском к Федеральной службе государственной регистрации, кадастра и картографии или Управлению Федеральной службы государственной регистрации, кадастра и картографии по субъекту РФ.

Основания для пересмотра результатов кадастровой оценки: недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости; установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

Кто заплатит больше?

По самой высокой ставке в 2% заплатят немногие. По данным компании IntermarkSavills, количество квартир с оценочной стоимостью, превышающей 300 млн руб., в Москве составляет приблизительно 1,5-2 тыс., плюс к этому ежегодно вводятся в эксплуатацию новые дома, пополняющие этот объем еще на несколько десятков. Однако их кадастровая стоимость часто намного ниже. В правительстве Москвы насчитали около 50 таких объектов в столице.

В компании Contact Real Estate подсчитали стоимость одного из самых дорогих объектов в Москве - апартаментов в элитном жилом комплексе "Негоциантъ". Из расчета общей стоимости квартиры в особняке в 35 млн долл. (курс ЦБ 39,6 руб.) стоимость апартаментов составит 1 млрд 386 млн руб. Так как апартаменты относятся к нежилому фонду, то для нежилой недвижимости налоговый вычет (с 20 кв. м) не предусмотрен. При ставке на нежилую недвижимость в 2% имущественный налог составит 27,720 млн руб. в год!

Как вырастет налоговое бремя для москвичей

Показательно, как меняется сумма налога для жителей по мере удаления от центра. Для примера взяты однокомнатные квартиры площадью 38 кв. м в домах, расположенных по двум направлениям разного уровня престижности и популярности - западному и восточному. Кадастровая стоимость посчитана как рыночная за вычетом 10%, так как, по данным правительства Москвы, на столько в среднем она ниже рыночной оценки. Рыночная стоимость, в свою очередь, посчитана как среднее арифметическое ценовых показателей в районах, находящихся в разных территориальных зонах вдоль выбранных трасс (на основании данных irn.ru).

Как удаленность от центра влияет на налог

|

Территориальные зоны |

Солянка - Николоямская улица - Андроньевская площадь - Шоссе Энтузиастов | Воздвиженка - Новый Арбат - Кутузовский проспект - Можайское шоссе | ||||||

|---|---|---|---|---|---|---|---|---|

| Облагаемая база, млн руб. | Ставка налога | Сумма налога, руб. | Средняя кадастровая стоимость, тыс. руб. за 1 кв. м. | Облагаемая база | Ставка налога | Сумма налога, руб. | ||

| К - БК | 340,5 | 6,129 | 0,15 | 9193 | 357,6 | 6,437 | 0,15 | 9655 |

| БК - СК | 244,8 | 4,406 | 0,1 | 4404 | 357,6 | 6,437 | 0,15 | 9655 |

| СК - ТТК | 197,4 | 3,553 | 0,1 | 3553 | 258,6 | 4,655 | 0,1 | 4655 |

| ТТК - МКАД | 153 | 2,754 | 0,1 | 2754 | 189,4 | 3,409 | 0,1 | 3409 |

К - Кремль, БК - Бульварное кольцо, СК - Садовое кольцо, ТТК - Третье транспортное кольцо

Как видно из таблицы, налоговое бремя для тех, кто живет в начале престижного западного направления, в 2,8 раза выше, чем у тех, кто поселился ближе к МКАД. На восточном же направлении разница между жителями центра и окраин превышает 3,3 раза.

Расчет суммы налога для квартиры площадью 38 кв. м по округам

|

ОКРУГ |

ОБЛАГАЕМАЯ БАЗА (18 КВ. М) |

СТАВКА НАЛОГА |

СУММА НАЛОГА |

|

|---|---|---|---|---|

|

139,5 тыс. руб. |

2,511 млн руб. |

|||

|

149,4 тыс. руб. |

2,689 млн руб. |

|||

|

154,8 тыс. руб. |

2,786 млн руб. |

|||

|

157,5 тыс. руб. |

2,835 млн руб. |

|||

|

166,5 тыс. руб. |

2,997 млн руб. |

|||

|

173,7 тыс. руб. |

3,127 млн руб. |

|||

|

192,6 тыс. руб. |

3,467 млн руб. |

|||

|

199,17 тыс. руб. |

3,585 млн руб. |

|||

|

270 тыс. руб. |

4,86 млн руб. |

В соответствии с расчетами, самым доступным округом Москвы с точки зрения налогообложения является Юго-Восточный административный округ - здесь средняя кадастровая стоимость квадратного метра составляет 139,5 тыс. руб. На втором месте оказался Южный административный округ с показателем 149,4 тыс. руб. за "квадрат". Замыкает тройку Восточный административный округ, где среднюю кадастровую стоимость квадратного метра эксперты определили на уровне 154,8 тыс. руб.

Расчет суммы налога для квартиры площадью 55 кв. м по округам

|

ОКРУГ |

СРЕДНЯЯ КАДАСТРОВАЯ СТОИМОСТЬ КВ. М |

ОБЛАГАЕМАЯ БАЗА (35 КВ. М) |

СТАВКА НАЛОГА |

СУММА НАЛОГА |

|---|---|---|---|---|

|

139,5 тыс. руб. |

4,883 млн руб. |

|||

|

149,4 тыс. руб. |

5,229 млн руб. |

|||

|

154,8 тыс. руб. |

5,418 млн руб. |

|||

|

157,5 тыс. руб. |

5,513 млн руб. |

|||

|

166,5 тыс. руб. |

5,828 млн руб. |

|||

|

173,7 тыс. руб. |

6,08 млн руб. |

|||

|

192,6 тыс. руб. |

6,741 млн руб. |

|||

|

199,17 тыс. руб. |

6,971 млн руб. |

|||

|

270 тыс. руб. |

9,45 млн руб. |

Для того чтобы представлять примерный порядок сумм, которые владельцам квартир в Москве придется ежегодно оплачивать в бюджет, эксперты компании "Метриум Групп" сделали расчет налога для одно-, двух-, трех- и многокомнатных квартир. Для подсчетов были взяты площади 38 кв. м (1-комн.), 55 кв. м (2-комн.), 80 кв. м (3-комн.) и 120 кв. м (многокомн.). Дополнительно специалисты рассчитали, какой должна быть площадь квартиры для уплаты налога по максимальным ставкам - 0,2%, 0,3% и 2%.

Расчет суммы налога для квартиры площадью 80 кв. м по округам

|

ОКРУГ |

СРЕДНЯЯ КАДАСТРОВАЯ СТОИМОСТЬ КВ. М |

ОБЛАГАЕМАЯ БАЗА (60 КВ. М) |

СТАВКА НАЛОГА |

СУММА НАЛОГА |

|---|---|---|---|---|

|

139,5 тыс. руб. |

8,37 млн руб. |

|||

|

149,4 тыс. руб. |

8,964 млн руб. |

|||

|

154,8 тыс. руб. |

9,288 млн руб. |

|||

|

157,5 тыс. руб. |

9,45 млн руб. |

|||

|

166,5 тыс. руб. |

9,99 млн руб. |

|||

|

173,7 тыс. руб. |

10,422 млн руб. |

|||

|

192,6 тыс. руб. |

11,556 млн руб. |

|||

|

199,17 тыс. руб. |

11,95 млн руб. |

|||

|

270 тыс. руб. |

16,2 млн руб. |

Расчет суммы налога для квартиры площадью 120 кв. м по округам

|

ОКРУГ |

СРЕДНЯЯ КАДАСТРОВАЯ СТОИМОСТЬ КВ. М |

ОБЛАГАЕМАЯ БАЗА (100 КВ. М) |

СТАВКА НАЛОГА |

СУММА НАЛОГА |

|---|---|---|---|---|

|

139,5 тыс. руб. |

13,95 млн руб. |

|||

|

149,4 тыс. руб. |

14,94 млн руб. |

|||

|

154,8 тыс. руб. |

15,48 млн руб. |

|||

|

157,5 тыс. руб. |

15,75 млн руб. |

|||

|

166,5 тыс. руб. |

16,65 млн руб. |

|||

|

173,7 тыс. руб. |

17,37 млн руб. |

|||

|

192,6 тыс. руб. |

19,26 млн руб. |

|||

|

199,17 тыс. руб. |

19,92 млн руб. |

|||

|

270 тыс. руб. |

27 млн руб. |

Кто получит льготы?

Право на налоговую льготу имеют следующие категории налогоплательщиков:

- Пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

- Инвалиды I и II групп инвалидности;

- Участники Гражданской войны и Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

- Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

- Инвалиды с детства;

- Лица вольнонаемного состава Советской армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

- Лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991г. N 1244-I "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС", в соответствии с Федеральным законом от 26 ноября 1998г. N 175-ФЗ "О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957г. на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча" и Федеральным законом от 10 января 2002г. N 2-ФЗ "О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне";

- Военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- Лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- Члены семей военнослужащих, потерявших кормильца;

- Граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

- Физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

- Родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

- Физические лица, осуществляющие профессиональную творческую деятельность, - в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, - на период такого их использования;

- Физические лица - в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Сергей Велесевич

Таблицы: RWAY по данным Росреестра и данным из открытых источников, "РБК-Недвижимость", "Метриум Групп"

Кадастровой Палатой, еще именуемой Федеральной Службой Кадастра и Картографии (ФСКК) устанавливается кадастровая стоимость недвижимости – кадастровая стоимость дома, квартиры, гаража, земельного участка. За последние два-три года этот показатель увеличился в несколько раз. Причина – в желании «подтянуть» его как можно ближе к рыночному значению. Сам показатель оказывает влияние на сумму, устанавливаемую при сделках, а также на обязательные налоговые платежи.

Таким образом, знание денежной оценки, установленной государственными органами, поможет:

- адекватно оценить размер платежей при сдаче дома в аренду;

- рассчитать затраты, которые придется понести при уплате налогов;

- правильно провести раздел имущества;

- при необходимости, оспорить оценку.

Методика, применяемая для установления кадастровой стоимости дома

Алгоритм действий, предпринимаемых ФСКК для определения кадастровой стоимости зданий, включает в себя многофакторный анализ, позволяющий вывести как можно более точную оценку, приближенную к реальной рыночной стоимости имущества. При этом учитываются:

- экономическая ситуация (расположение, размер, средний уровень зарплат) всего региона, в котором расположено домовладение;

- корректировка по аналогичным показателям в разрезе конкретных населенных пунктов;

- тип недвижимости – жилой дом, промышленное предприятие или коммерческая недвижимость;

- месторасположение имущества – удаленность от основных объектов инфраструктуры: железной дороги, центра населенного пункта;

- индивидуальные особенности (коэффициенты), вытекающие из возраста здания, площади, строительных материалов.

Несмотря на существование федеральных стандартов такой оценки, поход к проведению оценочных работ и методика выбирается каждым оценщиком самостоятельно. Это, а также массовость оценки, всегда приводит к ситуации, в которой кадастровая стоимость жилого дома может не удовлетворять владельца, поскольку оказалась завышенной. В результате такого завышения владельцу придется платить больший налог. Но такая оплата не будет соответствовать реальной экономической выгоде, получаемой от недвижимости в силу индивидуальных особенностей, которые невозможно учесть в кадастровой стоимости.

Узнаем кадастровую стоимость жилья

Для того чтобы самостоятельно узнать кадастровую стоимость, нужно посетить сайт Росреестра, где по фактическому адресу местонахождения недвижимости найти нужный показатель. Если на жилье оформлен кадастровый паспорт, тогда кадастровая оценка будете отображена в нем. При этом в документах, выданных до 2012 года, оценки может не быть или она будет неактуальной. Наконец, когда вам нужно получить не только значение кадастровой стоимости дома, но и официальный документ, придется обратиться в Кадастровую Палату. При этом подается заявление на стандартном бланке, а личность заявителя и права на недвижимость подтверждаются:

- паспортом или паспортом и доверенностью в случае подачи заявления уполномоченным лицом;

- свидетельством о праве собственности на недвижимость;

- техпаспортом или поэтажным планом;

- пояснением к плану (экспликацией).

Регистратор Кадастровой Палаты выдаст расписку о получении документов и сроке выдачи выписки с указанием кадастровой стоимости жилья. О готовности выписки (а иногда могут быть задержки) можно узнать по телефону. Выдача данных осуществляется лично в руки и не требует оплаты.

Итак, есть три способа узнать кадастровую стоимость:

- на сайте;

- в кадастровом паспорте;

- в Кадастровой Палате.

Что делать, если после получения необходимых данных, вы не согласны с результатами оценки?

Возможность оспорить кадастровую оценку

Законодательством предусмотрена возможность оспаривания кадастровой оценки недвижимости. Нормы законодательства, регулирующие данный вопрос, находятся в таких источниках:

- ФЗ №135 «Об оценочной деятельности в РФ» – ст. 24.15 ч.1.

- Земельный кодекс РФ ст. 66.2 (при оценке земель).

Таким образом, если владелец дома считает, что в результате проведенной оценки массовым методом не были учтены существенные особенности, влияющие на реальную рыночную стоимость дома, он может инициировать процедуру оспаривания (корректировки) кадастровой стоимости дома.

Статья 24.28 Закона №153 в п.3 определяет возможность оспаривания физическими лицами кадастровой стоимости в суде или комиссии Росреестра по рассмотрению таких споров. Законодательно не установлено, что рассмотрение вопроса в суде должно происходить только после неудачной попытки оспорить кадастровую стоимость через Комиссию. Все же, если не прошло 6 месяцев с момента проведения кадастровой оценки, логично будет обратиться именно в нее.

Поскольку может быть две причины, дающие юридическое обоснование для пересмотра кадастровой оценки:

- применение органами Кадастра и Картографии недостоверной информации при оценке недвижимости;

- наличие документально подтвержденной установленной рыночной стоимости объекта на момент кадастровой оценки,

то для успешного оспаривания необходимо получить заключение независимого эксперта.

АНО «Центр Оценки Недвижимости и Бизнеса» не первый год работает на рынке негосударственной судебно-медицинской экспертизы, выполняя весь спектр возможных исследований и работ, связанных, в том числе, и с объектами недвижимости. Заказав у наших экспертов установление рыночной стоимости дома, владелец жилья получает:

- объективный результат;

- сжатые сроки выполнения работ;

- юридическое сопровождение для правильного применения заключения оценщика в судебных прениях.

Благодаря квалифицированному подходу и современным методам оценки, кадастровая стоимость дома будет уменьшена (приведена к рыночной), а вместе с ней уменьшится и база для налогообложения. Затраты, понесенные на оценку, через короткий срок окупятся и вам не придется платить больше необходимого.